EUによる世界最大のグリーンボンドが起債開始

2021年10月12日、EUによる世界最大のグリーンボンド(環境債)の注文受付が開始されています。

EU初のグリーンボンド起債開始-早くも15兆7000億円余りの注文

Bloomberg, 2021-10-12

欧州連合(EU)が初めて起債するグリーンボンドの注文受け付けが12日始まり、早くも1200億ユーロ(約15兆7000億円)余りの注文があった。EUは銀行団を通じた15年物の発行で120億ユーロを調達する予定で、英国が9月に初めて発行したグリーンボンドの記録的な規模を上回る。EUは向こう数年で合わせて最大2500億ユーロのグリーンボンドを発行する予定で、12日午前の受付開始はその起点となる。これまで世界最大のグリーンボンド発行体だったフランスを抜くことになる。

EUはこれまで、グリーンボンドの発行を着々とすすめてきました。

(参考)欧州委、グリーンボンドの基準設定規則案を発表

JETRO

そもそも、グリーンボンドとは、どのような債券でしょうか?

グリーンボンドとは?

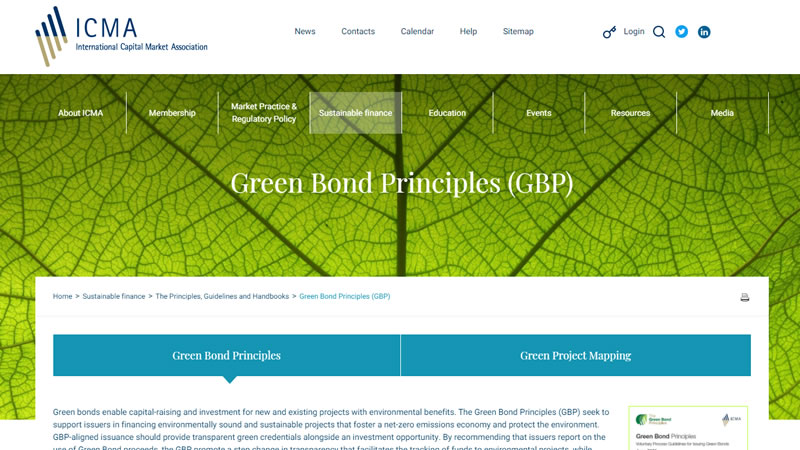

グリーンボンド(Green Bond)とは、ICMA(International Capital Market Association:国際資本市場協会)が定めるグリーンボンド原則(Green Bond principle)を満たし、「グリーンプロジェクト(※)」に投じられる資金を調達するために発行される債券のことをいいます

「グリーンプロジェクト」は、以下のカテゴリーに分かれています。

- 再生可能エネルギー

- 省エネルギー

- 環境汚染防止および管理

- 自然資源と土地利用の持続可能な管理

- 海洋および陸上における生物多様性の保全

- クリーン輸送

- 持続可能な水資源および下水管理

- 気候変動への対応

- 省資源および循環経済に適用した製品や製造技術および製造プロセス

- グリーンビルディング

世界銀行が2008年に世界初のグリーンボンドを発行して以来、世界銀行はこれまでに総額130億米ドル相当のグリーンボンドを150銘柄、20通貨で発行しています。

ムーディーズによると、2019年時点で全世界のグリーンボンド市場は約2,500億ドルにまで拡大したとされています。

グリーンボンドのメリット

グリーンボンド発行体のメリット

グリーンボンドを発行するには、ICMAが定めるガイドラインを満たす必要があり、結果的に投資家の信頼を獲得することが可能です。また、グリーンボンド発行によって環境に配慮した企業という印象を社会に対して与えることも可能で、特に、環境問題に敏感な消費者からの支持や賛同が得られ、マーケティング上の効果も期待できます。

グリーンボンドへ投資するメリット

グリーンボンドへの投資には優遇税制があることがあります。たとえば、米国の自治体が発行するグリーンボンドの多くは受取利息が非課税となっています。また、ESG投資を行う投資家にとってグリーンボンドは、うってつけの投資先です。全世界のESG投資は、2020年に40兆5,000億ドルに達し、8年間で4倍に拡大したとされている。また、投資家の環境意識の高まりを受け、ESG投資市場は今後も高い成長率が期待できます。

グリーンボンドの環境面でのメリット

グリーンボンドによって調達された資金がグリーンプロジェクトに投じられ、そのプロジェクトが実行されることで、実際に環境サステナビリティの確保への貢献が期待できます。

きわめて時流に乗った投資対象で、まさにWin(環境)-Win(投資先)-Win(投資家)の投資ですね。

ご参考になれば幸いです。